Startup-Finanzierung: Diese Finanzierungsformen solltest du kennen

Als Existenzgründer:in hat man mehrere Finanzierungsformen. Bild: © Herold; Quelle: J Maas/peopleimages.com

Bei der Unternehmensgründung ist die Startup-Finanzierung entscheidend. Wir beleuchten welche Finanzierungsmöglichkeiten Unternehmen zu Beginn haben und welche weiteren (ungeahnten) Finanzierungsmöglichkeiten bereitstehen.

Inhaltsverzeichnis

Welche Möglichkeiten zur Startup-Finanzierung gibt es?

Möchtest du eine Firma gründen, hast du dafür einen gewissen Kapitalbedarf. Hast du dieses Kapital nicht selbst, benötigst du eine Fremdfinanzierung, die aber oft an gewisse Voraussetzungen geknüpft ist. Banken zum Beispiel fordern oftmals Sicherheiten, wenn man einen Kredit aufnehmen will.

Start-ups sollten daher die weiteren Alternativen kennen, die ihnen zu derartigen Finanzierungsformen zur Verfügung stehen.

1. Eigene Mittel

Hier steckt drin, was draufsteht: Es handelt sich um die Eigenfinanzierung des Unternehmens. Diese ist natürlich nur dann möglich, wenn du über genügend eigene Mittel verfügst.

Dann kommt es bei der Unternehmensgründung darauf darauf an, …

- finanziell sparsam hauszuhalten

- möglichst schnell Geld zu verdienen um den Cashflow herzustellen

- sparsam mit Unternehmensressourcen umzugehen

- eventuell monetäre Unterstützung durch Familie und Freunde zu erhalten (Spenden, Darlehen etc.)

Schon gewusst?: Die Eigenfinanzierung wird oft auch als „Bootstrapping“ (Bootstrap = Stiefelriemen) bezeichnet. Denn dieser wird eng geschnürt – ähnlich dem Spruch „Den Gürtel enger schnallen“.

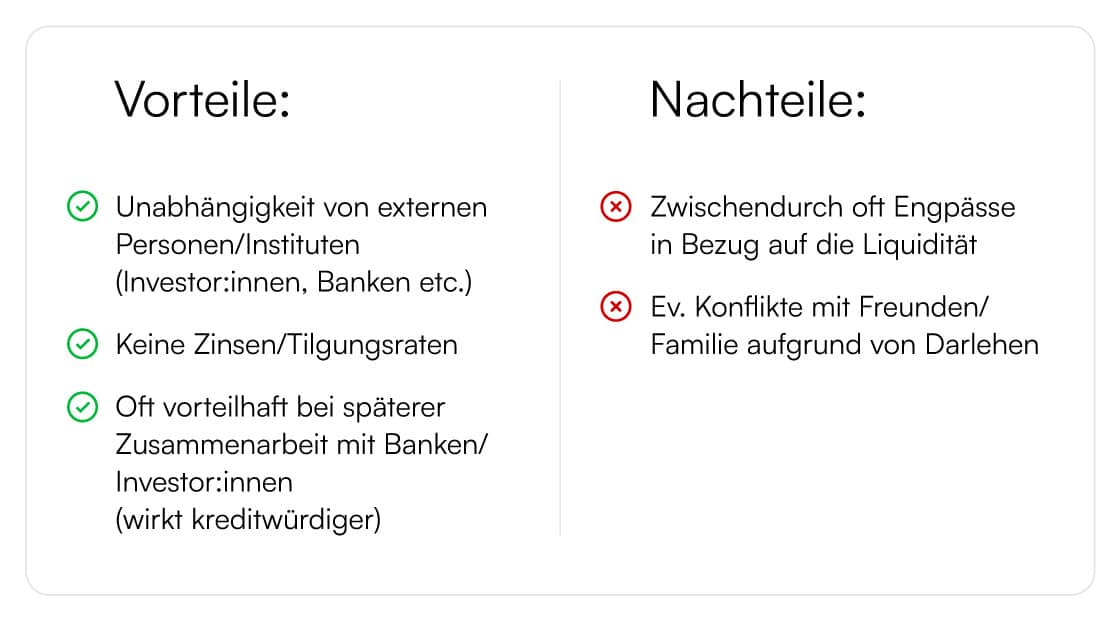

Wie jede andere Finanzierungsform auch, hat auch diese ihre Vor- und Nachteile:

2. Startup-Finanzierung über Kredite

Kredite (meist bei der Hausbank) sind wohl die klassischste Form der Finanzierung. Jedoch wollen Kreditgeber immer gewisse Sicherheiten, bevor sie einen Kredit bewilligen.

Neben Krediten von Hausbanken gibt es auch solche von:

- Förderbanken (hier gibt es oft eigene Gründerkredite)

- Mikrokreditinstituten

- Privatkredite

Tipp: Bürgschaftsbanken können dir hier helfen, da sie die Bürgschaft für dich übernehmen, was deine Hausbank gewillter stimmen kann, dir einen Kredit zu gewähren.

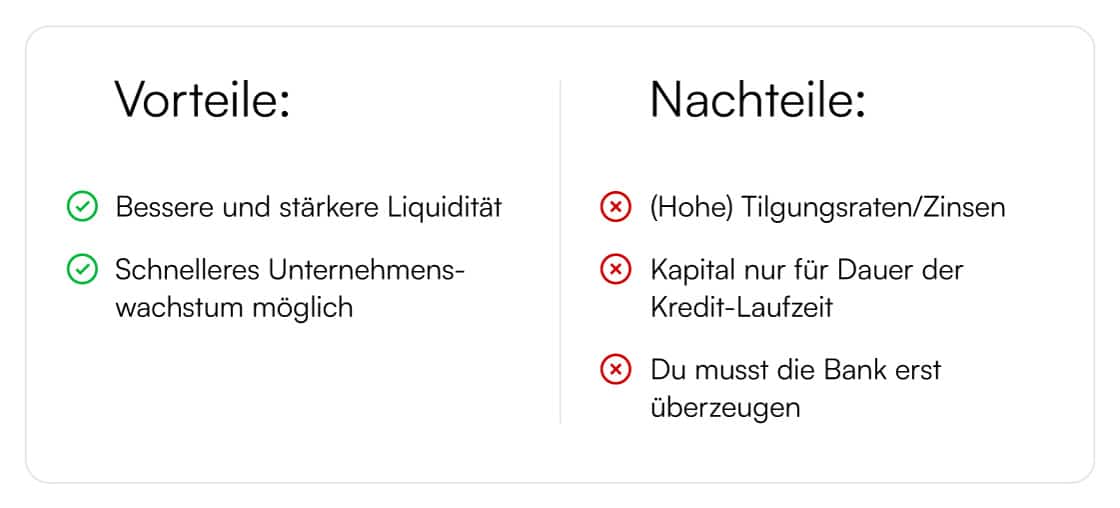

Auch bei einer Bank als Kapitalgeber gibt es Vorteile und Nachteile:

3. (Gründungs-)Zuschuss

Zuschüsse stellen eine Form der Fremdfinanzierung dar.

Firmengründer und -gründerinnen können auch Zuschüsse bei der Agentur für Arbeit beantragen. Dieser Gründungszuschuss ist jedoch an gewisse Voraussetzungen gekoppelt, z. B. den Bezug von Arbeitslosengeld. Ziel ist es, Arbeitslose über die Selbstständigkeit wieder in das Arbeitsleben zu integrieren.

Auch von der Wirtschaftsagentur gibt es ein Gründungsstipendium, für das du dich bewerben kannst. Natürlich gibt es auch hier Auflagen.

Zuschüsse können sich neben Fremdkapital aber auch in Form von Steuererleichterungen bemerkbar machen. So gibt es in Österreich beispielsweise das Neugründungs-Förderungsgesetz (NeuFöG).

Lesetipp: Mehr Details zu dieser und weiteren Förderungen zur Unternehmensgründung findest du auch in unserem gleichnamigen Artikel.

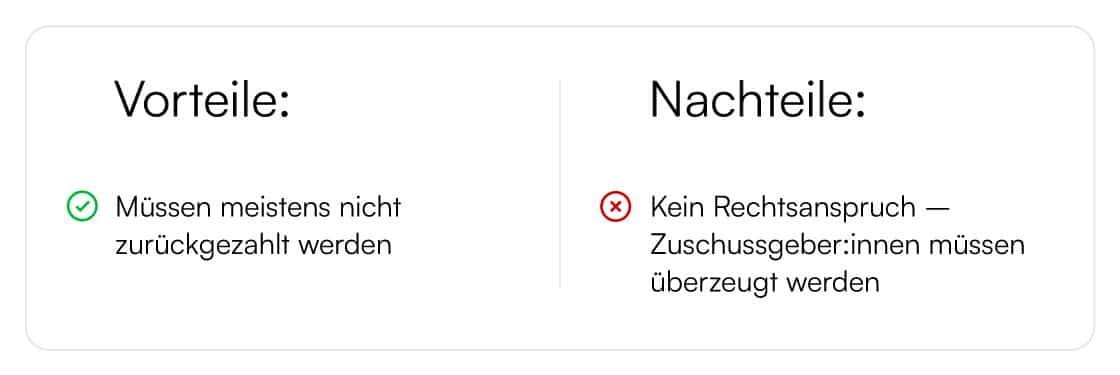

Kommen wir nun wieder zu den Vor- und Nachteilen von Zuschüssen:

4. Externe Investoren und Investorinnen

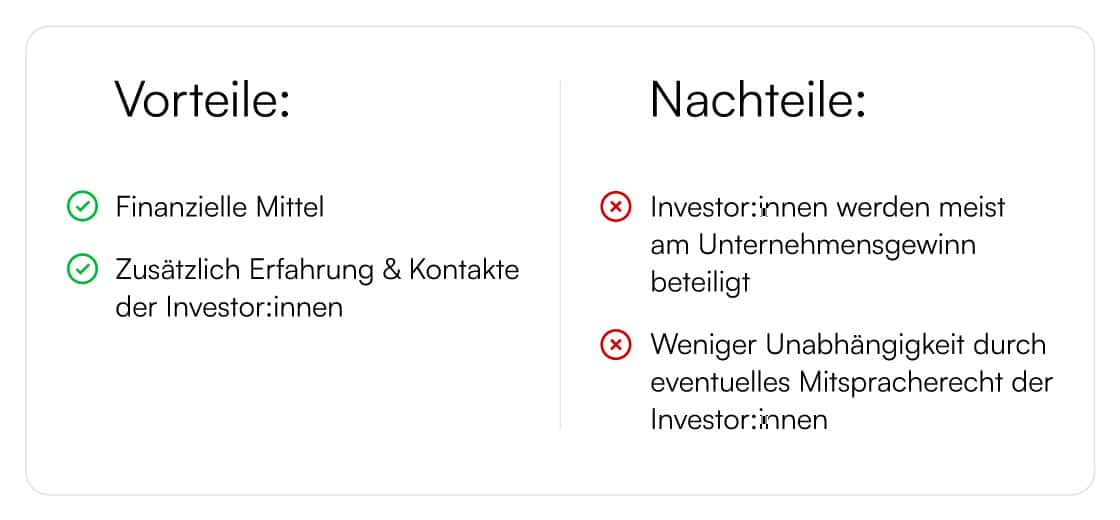

Finanzierungsmöglichkeiten findest du auch durch externe Investoren und Investorinnen. Sie bieten ihre Unterstützung an, wenn sie an das Potenzial eines Unternehmens und an die Idee glauben.

Diese Unterstützung ist oft nicht nur finanzieller Natur, sondern geht darüber hinaus. So kannst du oft auch von ihrer Erfahrung und ihrem Netzwerk profitieren. Gerade für Existenzgründer:innen und Start-ups ist das eine große Hilfe.

Manchmal kann es jedoch sein, dass den Investor:innen Unternehmensanteile überschrieben werden, wodurch diese ein gewisses Mitspracherecht erhalten und du weniger unabhängig bist.

4.1. Crowdinvesting – mehrere Investor:innen

Beim Crowdinvesting stellen Start-ups ihre Idee vor, woraufhin alle anwesenden Investor:innen Beträge investieren können. So liegt die finanzielle Last nicht nur bei einer Person, sondern teilt sich auf mehrere Kapitalgeber auf.

Spannend: Auch wenn einige Investor:innen nur kleine Beträge zusteuern, kann in Summe dennoch ein großer Betrag für dich herauskommen.

Hier findest du nun wieder die Pros und Kontras dieser Finanzierungsart:

5. Weitere, alternative Finanzierungsformen

Neben den bereits genannten Formen gibt es auch noch ein paar andere Finanzierungsmöglichkeiten für Unternehmen, die wir nun kurz vorstellen:

- Crowdfunding: „Schwarmfinanzierung“. Hier wirst du also von mehreren Menschen finanziert, die sich für dein Projekt interessieren. Manchmal erhalten die Spender:innen auch ein kleines Dankeschön. Das Crowdfunding kennt man oft auch aus dem NGO-Bereich.

- (Mikro-)Mezzaninfinanzierung: Die Geldgeber:innen bekommen nicht nur Darlehenszinsen, sondern werden auch am Erfolg beteiligt.

Und zusätzlich auch immer eine Option: Wettbewerbe! Hier hast du natürlich Konkurrenz, aber wenn du gewinnst, bekommst du nicht nur ein Preisgeld, sondern auch Bekanntheit – denn über solche Wettbewerbe wird hinterher meist auch geschrieben.

Finanzierungshilfen für Waren und offene Kundenrechnungen

Aber auch, wenn du die Anfangsphase der Gründung schon hinter dir hast, kannst du auf weitere Finanzierungshilfen zurückgreifen.

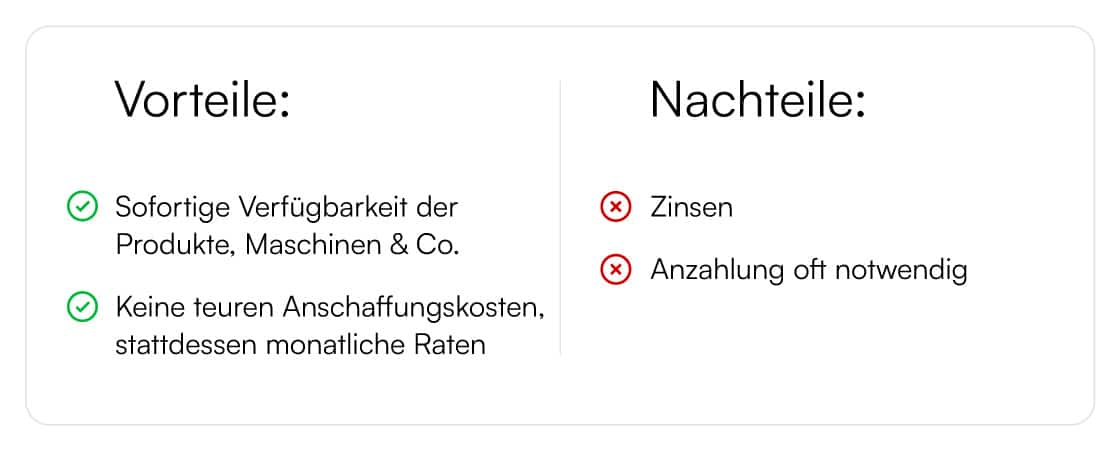

1. Leasing

Es ist eine Sonderform der Fremdfinanzierung und erfolgt über Leasinggesellschaften oder direkt über den Hersteller der Ware, die du leasen willst.

Hier werden einem Unternehmen Immobilien, Fahrzeuge, Maschinen & Co. zeitlich begrenzt zur Verfügung gestellt. Die Firma zahlt dafür vorher festgelegte Raten.

2. Factoring

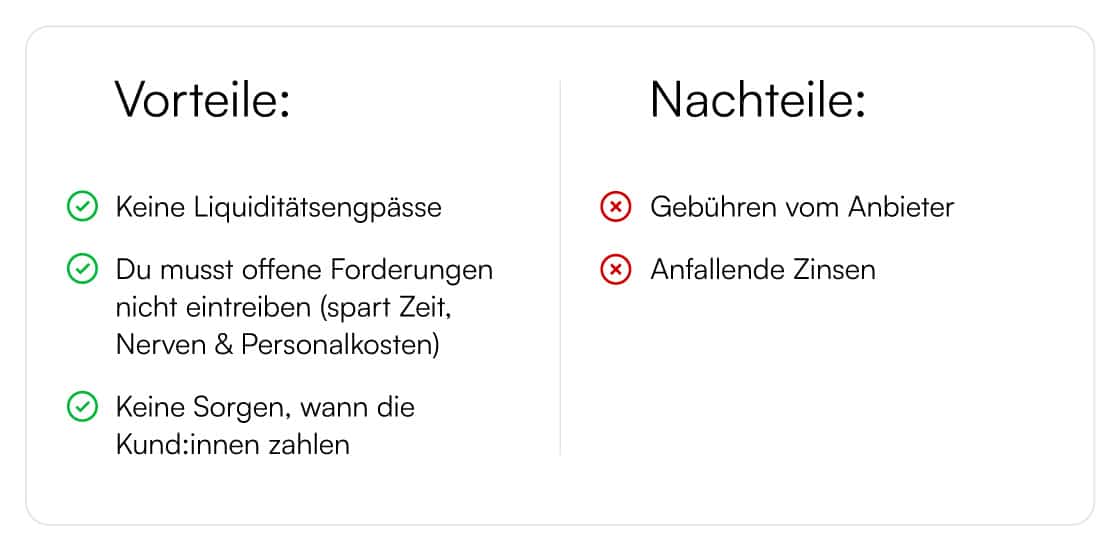

Zahlen Kund:innen auf Rechnung, können für dich Engpässe in der Liquidität entstehen. Denn hier gibt es meist einen gewissen Zahlungsspielraum, z. B. von 14 Tagen, 90 Tagen o.ä. Außerdem kann es dir passieren, dass sie nicht innerhalb dieser Frist, sondern erst mit Verzug zahlen.

Die dadurch möglicherweise entstehenden finanziellen Engpässe kannst du vermeiden, indem du die offenen Forderungen an einen Factoring-Anbieter verkaufst. Dieser bezahlt 90 % der Forderung sofort, wodurch du dein Geld sofort erhältst.

Der Kunde oder die Kundin zahlt den Rechnungsbetrag dann an den Factoring-Anbieter, nicht an dich. Sobald das passiert ist, zahlt dir der Factoring-Anbieter die restlichen 10 % – natürlich abzüglich der Gebühren, die er dir für seine Arbeit in Rechnung stellt.

Und wenn die Kund:innen nicht zahlen wollen? Dann ist es Aufgabe des Factoring-Anbieters, sich darum zu kümmern.

Fazit: Es gibt mehrere Modelle der Startup-Finanzierung

Unternehmensgründer:innen haben, sofern die ausreichenden Mittel zur Verfügung stehen, die Möglichkeit, ihr Start-up durch eigene Mittel selbst zu finanzieren.

Stehen keine ausreichenden finanziellen Mittel zur Verfügung, stehen dir folgende Alternativen zur Verfügung:

- Zuschüsse

- Kredite

- Investor:innen

- Wettbewerbe

Dabei ist es immer abhängig von deiner Persönlichkeit als Unternehmer und von deiner konkreten Situation, welche Variante sich für dich am besten eignet.

Was aber jede Form der Fremdfinanzierung gemeinsam hat, ist, dass Neuunternehmer:innen andere Menschen von ihrer Geschäftsidee, vom Unternehmen und von der Machbarkeit dieses großen Projektes überzeugen müssen.

Hier solltest du daher sowohl auf einen guten Finanzplan setzen als auch einen guten Businessplan erstellen. Dabei kannst du übrigens manchmal auch Geld- und Sachpreise gewinnen, die du wiederum für dein Unternehmen verwenden kannst.

Das geht zum Beispiel über den Wettbewerb vom I2B. Teilnahmeschluss ist der 28. September 2025. Alle Infos und Teilnahmebedingungen findest du unter dem oben genannten Link.

Und wenn der Aufbau deines Geschäftes erst einmal finanziert ist, kannst du mit Online-Marketing auf dich aufmerksam machen, Neukund:innen gewinnen und so die ersten Aufträge erhalten.

Weitere Artikel

An dem Eintrag ins Firmenbuch kommt kaum ein Unternehmen vorbei. Daher klären wir hier, wer […]

In der Neugründungsphase müssen Neugründer:innen einiges beachten. Unter anderem kann auch der Gang zu einem […]